Theo báo cáo tài chính năm 2022, đa phần các doanh nghiệp ngành phân bón đều ghi nhận kết quả ấn tượng với doanh thu và lợi nhuận cao nhất từ trước đến nay, thậm chí bằng nhiều năm trước cộng lại. Bước sang năm 2023, các doanh nghiệp phân bón có thể đối mặt với áp lực tăng trưởng âm trong năm 2023 do nguồn cung dư thừa, giá ure giảm nhanh hơn nguyên liệu.

Giá phân bón neo cao, nhiều “ông lớn” lãi đậm năm 2022

Theo Tổng cục Hải quan, 11 tháng đầu năm 2022, xuất khẩu phân bón cán mốc 1,02 tỷ USD với sản lượng 1,6 triệu tấn, vượt 84% kết quả xuất khẩu của cả năm 2021 với 559 triệu USD. Đây cũng là mức kim ngạch xuất khẩu phân bón cao nhất trong vòng một thập kỷ qua.

Trong bức tranh màu sáng của toàn ngành, theo báo cáo tài chính quý IV và cả năm 2022, Tập đoàn Hóa chất Việt Nam (Vinachem) ghi nhận doanh thu hợp nhất đạt 62.262 tỷ đồng, tăng 17% so với năm 2021, đồng thời vượt 19% kế hoạch năm. Lợi nhuận hợp nhất vượt 6.000 tỷ đồng, tăng hơn 70% so với năm 2021. Bình quân mỗi ngày, Vinachem lãi hơn 16 tỷ đồng, mức cao nhất kể từ 2014 đến nay.

Lý giải về nguyên nhân thắng lớn trong năm 2022, Ban lãnh đạo Vinachem cho biết, giá nguyên liệu thế giới và trong nước ở mức cao đã làm tăng giá thành sản phẩm. Tuy vẫn phải đối diện với nhiều khó khăn đến từ tình trạng khan hiếm, thiếu hụt nguồn cung các loại than cho sản xuất phân bón năm 2022 khiến giá nhiên liệu sản xuất tăng mạnh, nhưng Vinachem và nhiều công ty con, công ty liên kết ghi nhận lợi nhuận tăng mạnh trong năm 2022 nhờ nhu cầu sản xuất, tiêu dùng tăng cao sau dịch. Ngoài ra, xuất khẩu nông lâm sản gia tăng. Đặc biệt, giá một số sản phẩm phân bón là chủ lực của tập đoàn (ure, DAP, NPK…) vẫn giữ được ổn định ở mức cao.

Là một trong những doanh nghiệp đứng đầu ngành hoá chất – phân bón, Tập đoàn Hoá chất Đức Giang (mã: DGC) ghi nhận tổng doanh thu năm 2022 đạt 14.444 tỷ đồng và báo lãi sau thuế 6.041 tỷ đồng, tăng lần lượt 51% và 140% so với năm 2021. Năm 2022, tập đoàn hóa chất này đặt mục tiêu thu về 12.117 tỷ đồng doanh thu hợp nhất và lãi sau thuế 3.500 tỷ đồng. Như vậy, kết thúc năm tài chính, công ty đã vượt kế hoạch cả năm đề ra lần lượt hơn 19% và gần 73%.

Lãnh đạo DGC cho biết doanh thu năm 2022 tăng gấp rưỡi so với cùng kỳ năm trước do sản lượng sản xuất tăng, kéo theo doanh thu các mặt hàng tăng. Ngoài ra, công ty cũng ghi nhận giá bán một loạt sản phẩm tăng cao giúp doanh thu phốt pho vàng tăng 112%, các mặt hàng phân bón tăng 22%, WPA tăng 62%…

Tương tự, Tổng Công ty Phân bón và Hóa chất Dầu khí (Đạm Phú Mỹ, mã: DPM) cũng ghi nhận một năm kinh doanh tươi sáng với doanh thu cùng lợi nhuận 18.627 tỷ và 5.606 tỷ đồng, cùng tăng hơn 45% so với năm 2021. Đây cũng là mức lãi cao kỷ lục trong lịch sử niêm yết của doanh nghiệp phân bón này, cao hơn tổng lợi nhuận của 5 năm trước đó cộng lại.

Cùng đà tăng trưởng, CTCP Phân bón Dầu khí Cà Mau (Đạm Cà Mau, mã: DCM) cũng có kết quả kinh doanh kỷ lục năm 2022 khi lãi hơn 4.280 tỷ đồng, gấp hơn 2 lần lần cùng kỳ 2021. Ngoài ra, DCM cũng có khoản doanh thu tài chính lớn khi thu về hơn 300 tỷ đồng từ lãi tiền gửi và chênh lệch tỷ giá.

Ngược dòng xu hướng, CTCP Phân bón Bình Điền (mã: BFC) lại ghi nhận những bước chững lại trong quý IV và cả năm 2022. Luỹ kế cả năm 2022, doanh thu thuần của công ty là 8.579 tỷ đồng tăng 11%, lợi nhuận sau thuế 187 tỷ đồng giảm 37% so với năm trước. Tuy nhiên, doanh nghiệp vẫn vượt 18% kế hoạch lợi nhuận của năm.

Trên nền cao năm 2022, doanh nghiệp phân bón đối diện nguy cơ tăng trưởng âm trong năm 2023?

Trong báo cáo triển vọng ngành phân bón mới nhất, CTCP Chứng khoán Ngân hàng BIDV (BSC) cho rằng các doanh nghiệp phân bón có thể đối mặt với áp lực tăng trưởng âm trong năm 2023 do nguồn cung dư thừa, giá ure giảm nhanh hơn nguyên liệu.

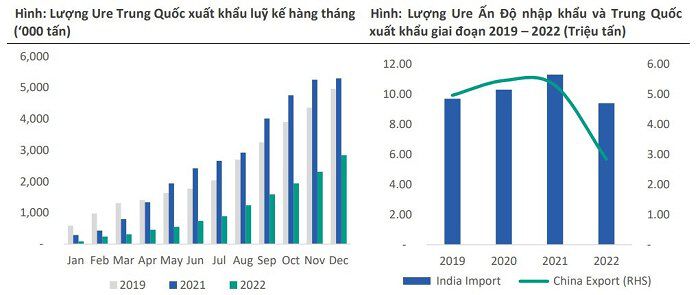

Cụ thể, BSC thông tin nguồn cung ure năm 2023 được kỳ vọng tăng trở lại khi Trung Quốc nới lỏng xuất khẩu phân bón. Năm 2022, xuất khẩu ure của Trung Quốc đạt 2,84 triệu tấn, giảm 46% so với năm 2021, trong đó nửa đầu năm ghi nhận giảm 69%, nửa cuối năm đi xuống khoảng 27%, điều này cho thấy Trung Quốc đã nới lỏng các biện pháp hạn chế vào cuối năm.

Tình hình xuất nhập khẩu ure tại một số quốc gia. Ảnh: BSC

Mặt khác, hiện nhu cầu nhập khẩu ure từ Ấn Độ đang có xu hướng giảm do quốc gia này tăng cường sản xuất nội địa, giảm phụ thuộc vào hàng nhập khẩu. Năm 2022, lượng nhập khẩu ure ghi nhận giảm khoảng 17% so với năm 2021.

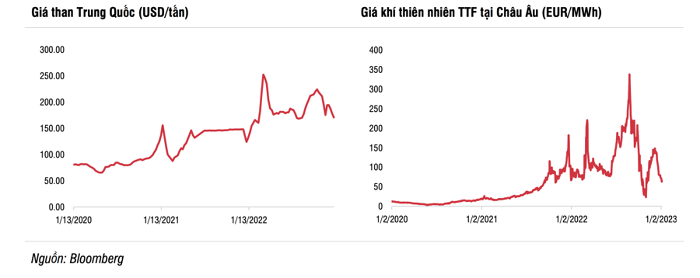

Chi phí đầu vào cũng là một yếu tố khác tác động thị trường ure. Theo BSC, giá ure thế giới hiện giảm 35 – 50% so với mức hồi đầu năm 2022, trong khi giá các nguyên liệu chính mới hạ nhiệt 18 – 30% (ngoại trừ giá khí ở Châu Âu và than).

Điều này cho thấy giá ure đang giảm nhanh hơn so với nguyên liệu sản xuất, ảnh hưởng đến biên lợi nhuận của các doanh nghiệp sản xuất ure, tạo áp lực lên tăng trưởng các công ty do mức nền năm 2022 cao.

Cùng với dự báogiá urê có thể lao dốc trong năm 2023, trong báo cáo mới nhất,SSI Research cho rằng cả Trung Quốc và Nga đều nới lỏng các biện pháp hạn chế xuất khẩu trong 6 tháng cuối năm 2022 so với nửa đầu năm, kỳ vọng xu hướng này sẽ kéo dài đến năm 2023.

Ngoài ra, nhu cầu urê có thể suy yếu trong năm 2023 do lo ngại về suy thoái kinh tế toàn c

ầu và sự điều chỉnh giá của các mặt hàng nông nghiệp. Quý IV thường được coi là mùa cao điểm. Tuy nhiên, giá urê không tăng trong quý IV/2022 đã phản ánh nhu cầu suy yếu và nhu cầu có thể tiếp tục giảm đi vào năm 2023.

Diễn biến giá khí đốt tự nhiên. Ảnh: Bloomberg

Việc nguồn cung dồi dào hơn do một số nguyên nhân như BSC phân tích trên đây cũng được kỳ vọng sẽ tạo áp lực lên mặt bằng giá phân bón nói chung. Ông Phùng Hà, Tổng Thư ký kiêm Phó Chủ tịch Hiệp hội Phân bón Việt Nam cho biết, giá phân bón năm 2021-2022 đã tăng phi mã trong vòng 50 năm lại đây. Tuy nhiên, với việc Trung Quốc bắt đầu mở cửa thị trường và không còn hạn chế xuất khẩu 29 loại phân bón như trước đó, nguồn cung phân bón trên thị trường thế giới đã dồi dào nên giá phân bón cũng bắt đầu hạ nhiệt.

Dù vậy, ông Hà cho biết hiện nhiều chuyên gia phân bón và tài chính thế giới đều dự báo, giá phân bón đang giảm nhưng khả năng vẫn neo ở mức cao và hoàn toàn phụ thuộc vào giá xăng dầu thế giới cũng như diễn biến của cuộc chiến Nga-Ukraine.

Theo dự báo của Hiệp hội Phân bón quốc tế (IFA), thị trường phân bón thế giới có thể diễn biến theo 3 kịch bản. Trong cả ba kịch bản này, rất ít khả năng giá phân bón sẽ giảm đáng kể vào năm 2023.

Cụ thể, ở kịch bản bi quan, nhu cầu phân bón toàn cầu sẽ giảm vào năm 2023 và đạt 194,6 triệu tấn vào năm 2026, nghĩa là nhiều hơn 2 triệu tấn so với năm 2019, nhưng thấp hơn 9 triệu tấn so với mức năm 2020.

Ở kịch bản trung bình, nhu cầu phân bón thế giới ở mức 202,1 triệu tấn vào năm 2026.

Ở kịch bản lạc quan, nhu cầu phân bón toàn cầu sẽ đạt 211,1 triệu tấn vào năm 2026.