Theo dự báo của Mirae Asset, nửa đầu năm nay, quá trình xúc tiến đầu tư có thể bị trì hoãn trong bối cảnh nền kinh tế chung chững lại. Mặt khác, Hải Phòng được dự báo sẽ đón dòng vốn đầu tư mới nhờ vị trí thuận lợi.

Thị trường trầm lắng, giá thuê chững lại, song, tỷ lệ lấp đầy sẽ duy trì ổn định trên 80%

Báo cáo ngành bất động sản khu công nghiệp (KCN) của Chứng khoán Mirae Asset mới đây cho biết, kết quả kinh doanh quý IV/2022 các doanh nghiệp niêm yết của ngành đều ghi nhận mức sụt giảm nghiêm trọng, cho thấy dấu hiệu giảm tốc và sự chững lại của nền kinh tế chung.

Dòng vốn FDI đăng ký cũng cho thấy dấu hiệu chững lại, qua đó kéo theo sự giảm tốc trong giải ngân vốn FDI trong năm nay.

Mirae Asset cho rằng, nửa đầu năm nay, quá trình xúc tiến đầu tư có thể bị trì hoãn trong bối cảnh nền kinh tế chung toàn cầu vẫn chưa thật sự khởi sắc, cùng tác động tiêu cực đến doanh số bán hàng của các nhà phát triển KCN.

Phần lớn doanh số trong giai đoạn này sẽ phụ thuộc vào các hợp đồng được ký kết từ trước nhưng chưa đủ điều kiện ghi nhận trong năm 2022, cũng như từ nguồn doanh thu chưa thực hiện phân bổ định kỳ đối với các doanh nghiệp chọn cách ghi nhận phân bổ doanh thu.

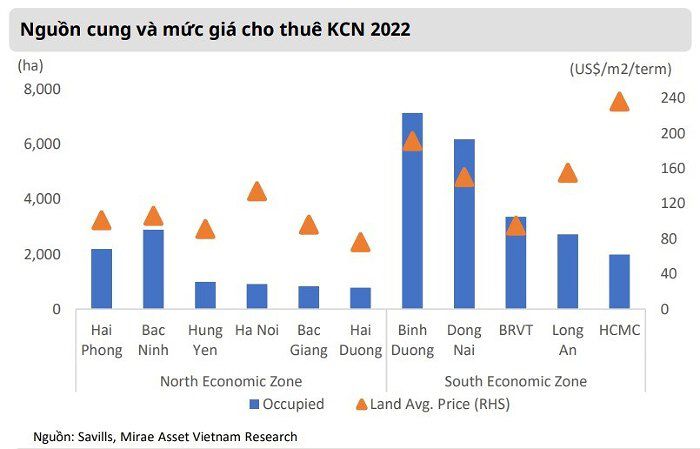

Trong năm 2022, nguồn cung KCN đã được bổ sung bởi một vài dự án đáng chú ý như KCN VSIP 3 – 700 ha, KCN Amata Long Thành – 275 ha, KCN Việt Phát – 923 ha, KCN Nam Thuận – 217 ha, … (diện tích đất công nghiệp cho thuê).

Ngoài ra, trong năm 2022, Chính phủ cũng đã phê duyệt cho phép thành lập mới 9 KCN với tổng diện tích công nghiệp lên đến 2.472 ha, Mirae Asset dự kiến rằng nguồn cung mới này sẽ đi vào hoạt động trong giai đoạn 2025 – 2026.

Giá thuê cũng được dự báo sẽ chững lại trong năm nay bởi các điều kiện kinh tế kém khả quan cả về yếu tố nội tại lẫn bên ngoài.

Trong ngắn hạn, nguồn cung đất KCN khó chuyển biến tích cực, nhu cầu thuê cũng cho tín hiệu suy yếu, do đó, Mirae Asset cho rằng giá cho thuê vẫn còn dư địa tăng nhưng trong biên độ hẹp thời gian tới.

Mức giá cho thuê sẽ chỉ tăng tại vài khu vực trọng điểm kinh tế có quỹ đất lớn với thế mạnh về cơ sở hạ tầng và lợi thế để phát triển KCN như Bà Rịa – Vũng Tàu, Hải Phòng,…

Ngoài ra, các nhà phát triển KCN cũng phải đối mặt với các rủi ro hiện hữu từ việc chi phí đền bù tăng mạnh do không còn lợi thế quỹ đất giá rẻ, các dự án mở mới cũng gặp khó khăn trong việc giải phóng mặt bằng do tranh chấp pháp lý với các hộ dân nằm trong dự án.

Mặt khác, tỷ lệ lấp đầy sẽ duy trì ổn định trên 80%. Mirae Asset cho rằng tỷ lệ này sẽ không thay đổi nhiều trong nửa đầu năm nay.

Tại thị trường kinh tế trọng điểm phía Bắc, theo Savills, tính đến hết năm 2022, tỷ lệ lấp đầy của khu vực đạt 83% với tổng diện tích 10.388 ha. Trong đó, các khu vực như Bắc Giang, Hà Nội hầu như đã được lấp đầy, do đó dư địa tại 2 khu vực này là rất thấp.

Mirae Asset dự báo, trong thời gian tới, dòng vốn đầu tư mới sẽ tập trung vào các tỉnh sở hữu quỹ đất cho thuê lớn, trong đó nổi bật nhất là Hải Phòng nhờ vị trí địa lý đặc biệt với hạ tầng cảng biển, giao thông thuận lợi kết nối với hầu hết các vùng kinh tế trọng điểm phía Bắc. Trong giai đoạn năm 2021 – 2025, thành phố cảng này đang triển khai xây dựng thêm 15 KCN với diện tích lên tới 6.700 ha.

Tại thị trường kinh tế trọng điểm phía Nam, tỷ lệ lấp đầy đạt 84%, trong đó, Bình Dương và Đồng Nai là 2 địa phương có nhiều KCN nhất cả nước với lần lượt 29 và 31 KCN đã đi vào hoạt động (tỷ lệ lấp đầy ghi nhận đạt trên 90%).

Mirae Asset cho rằng đối với khu vực phía Nam, nguồn cung được mở mới trong thời gian tới sẽ không có quá nhiều sự đột biến do chi phí giải phóng mặt bằng tăng cao; các thủ tục pháp lý liên quan đến việc chuyển đổi mục đích sử dụng đất cao su chậm tiến độ. Bên cạnh đó, việc kết nối hạ tầng chưa đồng bộ là trở ngại lớn đến việc hình thành các KCN mới.

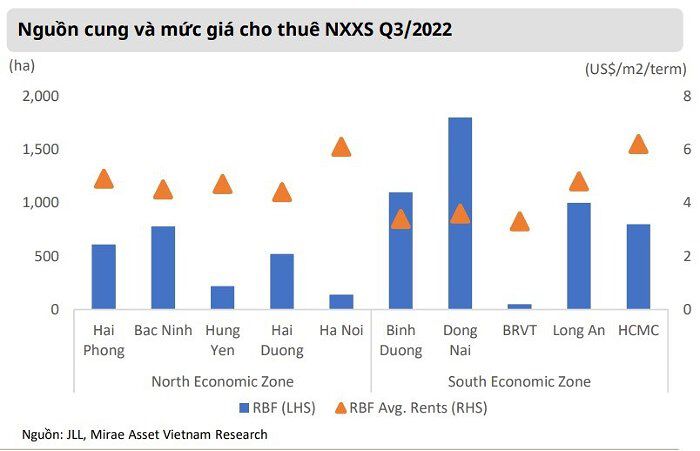

Song song với đó, thị trường nhà xưởng xây sẵn (NXXS) cũng đang cho dấu hiệu trầm lắng bởi cầu thị trường yếu và điều kiện vĩ mô và vi mô khó khăn, tỷ lệ lấp đầy có thể sụt giảm nhẹ trong thời gian tới, từ đó ảnh hưởng đến nguồn cung xây mới trong ngắn hạn bởi tỷ lệ hấp thụ không đạt kỳ vọng.

Trước đó, tỷ lệ lấp đầy của NXXS được ghi nhận ở mức 78% ở phía Bắc và 88% ở phía Nam.

Xu hướng NXXS hiện đang được dịch chuyển sang các khu vực vệ tinh xung quanh TP HCM với xu hướng là thuê lại đất trống tại trong KCN và xây mới nhà xưởng. Nguồn cung chủ yếu tập trung tại khu vực Long An, Đồng Nai, Bình Dương bởi sự nổi lên của thương mại điện tử và xu hướng giao hàng kho trung chuyển chặng cuối.

Xu hướng “Trung Quốc +1” và đầu tư công vẫn là điểm sáng

Ở khía cạnh tích cực, xu hướng “Trung Quốc +1” vẫn đang tiếp diễn, thúc đẩy nhu cầu cho các KCN tại miền Bắc. Các doanh nghiệp có quỹ đất ở khu vực phía Bắc là đối tượng được hưởng lợi chính trong xu hướng này nhờ lợi thế về thời gian giao hàng và chuỗi cung ứng sẵn có với thị trường Trung Quốc.

Bên cạnh đó, xung đột thương mại giữa Mỹ Trung và căng thẳng giữa Trung Quốc và Đài Loan có th

ể sẽ đẩy nhanh quá trình dịch chuyển các nhà máy sản xuất ra khỏi các quốc gia này.

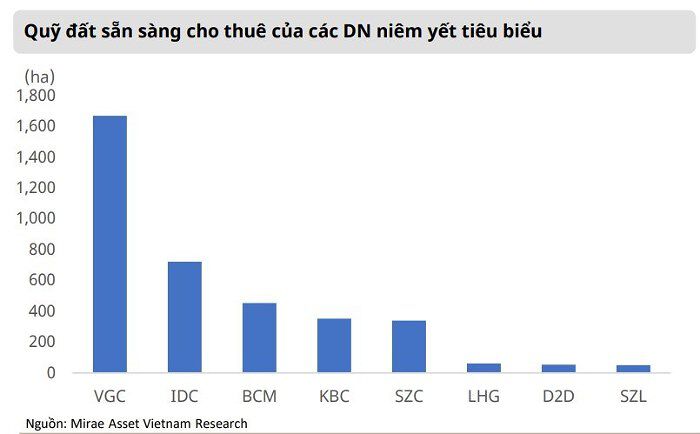

Các nhà phát triển KCN như Becamex IDC, Viglacera, Kinh Bắc, IDICO… có quỹ đất lớn sẵn sàng để bán và hầu hết đều tập trung tại các khu vực kinh tế trọng điểm Bắc – Nam. Do đó tiềm năng để thu hút đầu tư dài hạn của các KCN này là rất lớn, bên cạnh tệp khách hàng sẵn có gồm các công ty lớn như Samsung, LG, Hyosung, Foxconn,….

Mirae Asset cho rằng, mặc dù triển vọng ngắn hạn có phần hạn chế, tuy nhiên, với lợi thế sở hữu quỹ đất sẵn sàng cho thuê lớn, khi dòng vốn đầu tư phục hồi thì doanh thu và lợi nhuận của các nhà phát triển KCN này sẽ ghi nhận được kết quả vượt trội.

Trong dài hạn, dòng vốn đầu tư công là nhân tố chính hỗ trợ phát triển KCN. Lĩnh vực đầu tư xây dựng cơ sở hạ tầng sẽ là ưu tiên hàng đầu của các cấp lãnh đạo trong giai đoạn 2023 – 2025.

Việc hoàn thành các tuyến cao tốc Bắc – Nam, Vành đai 3 TP HCM, Biên Hòa – Vũng Tàu,… sẽ gia tăng lợi thế cạnh tranh của các KCN khu vực phía nam có quỹ đất thương phẩm lớn trong việc cạnh tranh và thu hút đầu tư.