Khi khó khăn ập đến, nhiều doanh nghiệp kẹt vốn buộc phải bán tháo mọi thứ để xoay xở. Ngược lại, các doanh nghiệp có dòng tiền mạnh lại đang đứng trước những cơ hội tuyệt vời để mở rộng hoạt động kinh doanh.

2022 là năm mà nền kinh tế bắt đầu bộc lộ những vấn đề nghiêm trọng trên thị trường tài chính sau hai năm vật lộn với COVID-19. Tín dụng thắt chặt và cuộc khủng hoảng niềm tin tạo ra một chuỗi domino khát vốn lây lan từ bất động sản sang nhiều lĩnh vực kinh doanh khác.

Lúc này, vấn đề quản lý tiền mặt – vốn giữ vai trò vô cùng quan trọng đối với bất kỳ tổ chức nào, ngay cả với các công ty có quy mô lớn và nguồn lực tài chính dồi dào nhất mới thực sự được đặt lên hàng đầu.

Trong trường hợp thiếu hụt tiền mặt, công ty sẽ không thể trả lương nhân viên, không thể thanh toán cho các nhà cung ứng, thanh toán các nghĩa vụ nợ và nhà đầu tư cũng không nhận được cổ tức. Bất kỳ vấn đề nào trong các vấn đề nêu trên đều có thể khiến hoạt động kinh doanh thất bại hay đảo lộn trật tự quản lý trong công ty.

Tương tự như giai đoạn giai đoạn 2011 – 2013, lãi suất 2022 bắt đầu tăng cao đẩy chi phí vay của doanh nghiệp tăng lên, người tiêu dùng cũng hạn chế chi tiêu làm giảm doanh số bán hàng, kéo theo dòng tiền kinh doanh suy yếu, áp lực ngày càng lớn hơn khi doanh nghiệp không thể huy động được vốn.

Như cha đẻ của quản trị hiện đại Peter Drucker đã nói “Nhiều chủ doanh nghiệp khởi nghiệp cho rằng lợi nhuận là quan trọng nhất đối với mọi doanh nghiệp. Tuy nhiên, lợi nhuận chỉ ở vị trí thứ hai. Dòng tiền là quan trọng nhất”. Thực tế chung là nhiều doanh nghiệp tăng trưởng nhanh, nhưng lợi nhuận lại vượt xa số tiền mặt thực tế nhận được, đưa các doanh nghiệp vào tình huống dễ bị cạn kiệt tiền mặt.

Dữ liệu từ 1.569 doanh nghiệp đại chúng trên HOSE, HNX, UpCom của WiGroup cho thấy số ngày phải thu bình quân là 45 ngày. Riêng số ngày phải thu của các doanh nghiệp bất động sản là 127 ngày, song mức độ thâm dụng vốn cao (cần đến 7,5 đồng vốn mới tạo ra 1 đồng doanh thu) khiến khối này đang chịu áp lực lớn nhất hiện nay.

Chiều ngược lại, các doanh nghiệp có dòng tiền mạnh lại đang đứng trước những cơ hội tuyệt vời để mở rộng hoạt động kinh doanh qua con đường M&A với chi phí đầu tư rẻ hơn rất nhiều so với trước đây. Nguồn tiền mặt dồi dào cũng giúp doanh nghiệp hưởng lợi khi lãi suất tiền gửi tăng, hay thực hiện việc mua lại cổ phiếu quỹ…

Tiền mặt vốn được xem là thước đo để xác định sức khỏe tài chính của một công ty. Tuy nhiên, sẽ là thiếu sót nếu chỉ nhìn vào lượng tiền đang có mà không xem xét đến nguồn tạo ra tiền, chẳng hạn như lượng tiền nhận được do phát sinh một khoản nợ mới.

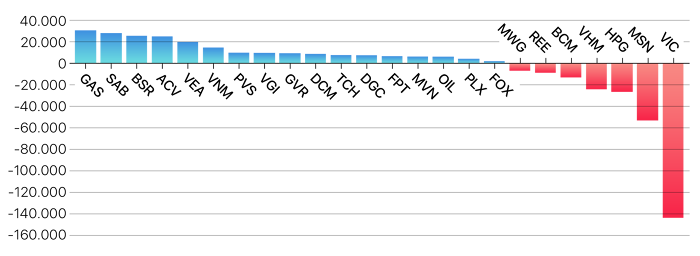

Do vậy, chỉ tiêu tiền mặt ròng – hiệu số giữa tiền mặt và tổng nợ vay được xem là thước đo hiệu quả hơn về sức mạnh tài chính của doanh nghiệp, đặc biệt trong các giai đoạn tín dụng thắt chặt và lãi suất tăng cao.

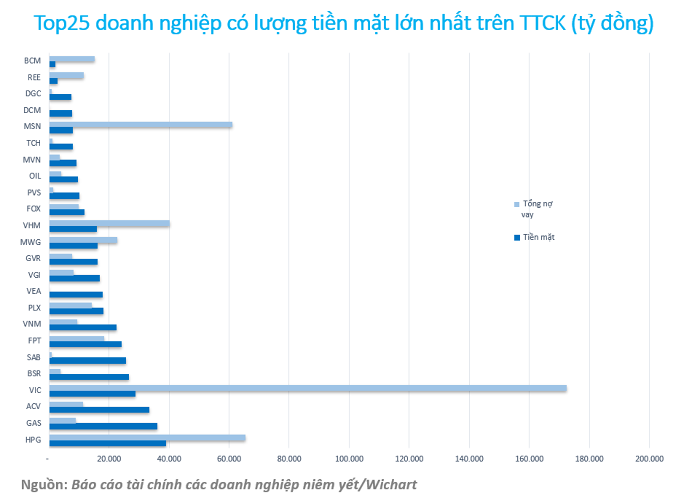

Tại thời diểm cuối quý III, 5 ông lớn đang dẫn đầu về quy mô tiền mặt (bao gồm lượng tiền mặt và tiền gửi kỳ hạn tại các ngân hàng) gồm Tập đoàn Hòa Phát, Tổng Công ty Khí Việt Nam (PV GAS), Tổng Công ty Cảng Hàng không Việt Nam (ACV), Tập đoàn Vingroup, CTCP Lọc hóa Dầu Bình Sơn (BSR). Xếp sau là các doanh nghiệp lớn khác như Sabeco, FPT, Vinamilk, Petrolimex,…

Tiền mặt ròng – hiệu số giữa tiền mặt và nợ vay của 25 doanh nghiệp có tiền mặt lớn nhất. (Đơn vị: Tỷ đồng; Nguồn: Wichat/BCTC hợp nhất các doanh nghiệp)

Cũng trong danh sách 25 doanh nghiệp có lượng tiền mặt lớn nhất ở trên, nhưng khi tính dòng tiền ròng thì các vị trí dẫn đầu bảng xếp hạng đã thay đổi đáng kể. Sau khi đối chiếu với nợ vay, Vingrop và Hòa Phát nằm trong Top5 về lượng tiền mặt đã trở thành hai doanh nghiệp có lượng tiền mặt ròng âm lớn nhất.

Các doanh nghiệp có lượng tiền mặt ròng lớn nhất tại thời điểm cuối quý III/2022 là PV GAS, Sabeco, BSR, ACV, VEA, Vinamilk,…

Ở góc độ đầu tư cổ phiếu, nhiều nhà đầu tư cho rằng những cổ phiếu có tiền mặt ròng/giá cổ phiếu cao là tiềm năng. Trên thực tế, đây không phải lúc nào cũng là chỉ báo đúng mà giá cổ phiếu còn chịu sự chi phối bởi nhiều yếu tố khác, đặc biệt là yếu tố niềm tin của các nhà đầu tư.

Chẳng hạn CTCP Đầu tư Dịch vụ Tài chính Hoàng Huy (Mã: TCH) có số dư tiền mặt 7.788 tỷ đồng, tiền mặt ròng là 6.712 tỷ đồng, xếp trên cả Hóa chất Đức Giang (Mã: DGC) và FPT và hai ông lớn trong lĩnh vực kinh doanh xăng dầu là PVOIL (Mã: OIL) và Petrolimex (Mã: PLX) theo số liệu từ BCTC hợp nhất quý III/2022.

Con số tiền mặt ròng trên mỗi cổ phiếu của Tài chính Hoàng Huy đạt đến 10.000 đồng tính đến cuối quý III nhưng giá cổ phiếu TCH chỉ xoay quanh mức giá 8.000 đồng tính đến 16/12.

Hay như trường hợp của cổ phiếu GIL của Gilimex, dù có lượng tiền mặt ròng đứng đầu ngành dệt may (xấp xỉ 1.300 tỷ đồng vào cuối quý II, và 1.120 tỷ đồng cuối quý III), cổ phiếu này đã mất giá 80% từ mức đỉnh 83.000 đồng/cp đạt được giữa tháng Tư rơi về mức xấp xỉ 15.000 đồng/cp giữa tháng 11 năm nay.

Ngày 15/12, cổ phiếu GIL bị bán tháo giá sàn với khối lượng lớn,

lúc này các nhà đầu tư mới tiếp nhận được thông tin về việc doanh nghiệp này đâm đơn kiện Amazon do đột ngột thu hẹp các đơn đặt hàng và nhanh chóng chấm dứt thỏa thuận với Gilimex vào tháng Năm, gây ra những tổn thất lớn trong hoạt động kinh doanh.

Theo Mirae Asset Vietnam Research, 85% doanh thu xuất khẩu của Gilimex đến từ Amazon, với các đơn đặt hàng trị giá 146,6 triệu USD vào năm 2021. Trong quý III/2022, doanh thu của Gilimex đã giảm đến 83% so với quý liền trước và giảm 66% so với cùng kỳ năm 2021.

Trích Đặc san “Doanh nhân Việt Nam – Xuân Quý Mão”- Số tháng 1/2023

Tạp chí Điện tử Doanh nhân Việt Nam.