Nội dung chính

Mới đây, CTCP Chứng khoán VNDIRECT đã công bố báo cáo phân tích và dự phóng ngành ngân hàng trong năm 2023. Theo đó, các ngân hàng sẽ ưu tiên cân bằng chất lượng tài sản và tăng trưởng lợi nhuận. Tuy nhiên, tăng trưởng lợi nhuận của ngành trong 2023 – 2024 sẽ chậm lại và đạt 10 – 11% so với 2022.

Theo báo cáo ngành ngân hàng được VNDIRECT công bố ngày 5/1, nhóm phân tích nhận định “sóng gió” vẫn sẽ tiếp diễn trong năm 2023 do thị trường bất động sản (BĐS) tiếp tục trầm lắng. Chịu tác động như vậy, tình hình ngành ngân hàng được dự báo có sự chững lại nửa đầu 2023, nhưng sẽ trở nên khả quan hơn vào nửa cuối năm.

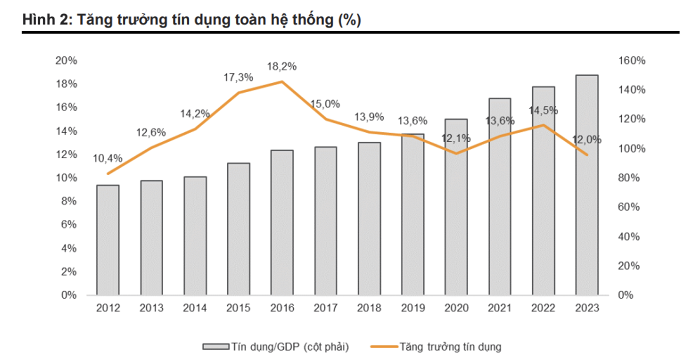

Tăng trưởng tín dụng hệ thống sẽ đạt khoảng 12% trong 2023

Trong 2022, tín dụng hệ thống đã tăng 14,5%, cao hơn mức 13,6% của năm 2021. Tuy nhiên, tín dụng chỉ tăng thêm khoảng 5% ở nửa cuối năm, mức tăng chậm lại rõ rệt do ổn định kinh tế vĩ mô vẫn đang là ưu tiên hàng đầu của Chính phủ trong năm 2022 và giai đoạn 2023 – 2024.

Trong 2023, VNDIRECT dự phóng tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% do thị trường BĐS kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao.

Theo đó, các chủ đầu tư sẽ gặp khó khăn trong việc huy động vốn khi thị trường TPDN trầm lắng và lãi suất tăng cao làm ảnh hưởng lên nhu cầu vay mua nhà. Xuất khẩu, một trong những trụ cột tăng trưởng chính của Việt Nam, sẽ giảm tốc và đạt 9,5% trong năm 2023, thấp hơn so với mức 14% của 2022. Hơn nữa, các doanh nghiệp sẽ tạm thời ngưng mở rộng hoạt động sản xuất kinh doanh trong bối cảnh lãi suất tăng cao và nhu cầu tiêu dùng suy yếu.

Tình hình tăng trưởng tín dụng toàn hệ thống (Nguồn: VNDIRECT)

Ngoài ra, lạm phát dự kiến vẫn sẽ ở mức cao. Lạm phát toàn cầu đã có dấu hiệu đạt đỉnh, tuy nhiên, lạm phát tại Việt Nam được dự báo vẫn có thể duy trì mức cao do mức tăng tiền lương 20,8% có hiệu lực từ tháng 7/2023 và sự tăng giá ở các dịch vụ như y tế, vận tải công cộng,…

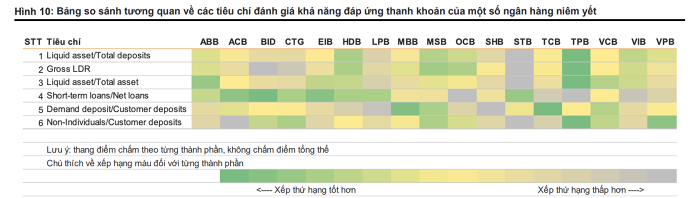

Căng thẳng thanh khoản cũng là một nguyên nhân làm chậm lại đà tăng trưởng tín dụng. Vào cuối quý III/2022, các ngân hàng đều ghi nhận chỉ số LDR tăng mạnh, một số ngân hàng đã gần chạm ngưỡng quy định là 85%.

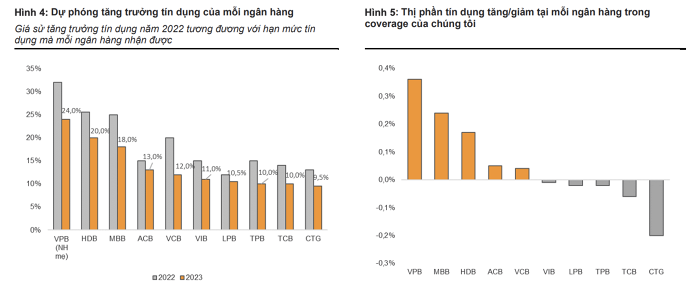

Trước bối cảnh hiện nay, Ngân hàng Nhà nước (NHNN) sẽ ưu tiên các Ngân hàng Thương mại (NHTM) có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh, tỷ lệ an toàn vốn cao và quản trị rủi ro tốt.

Dự phóng tăng trưởng tín dụng và thị phần tín dụng tăng/giảm của các ngân hàng (Nguồn: VNDIRECT)

Nhiều yếu tố khiến tăng trưởng lợi nhuận toàn ngành có nguy cơ chững lại

Biến động của thị trường TPDN và BĐS làm tăng áp lực cho các ngân hàng

Kể từ quý II/2022, Chính phủ đã giám sát chặt chẽ thị trường TPDN. Nghị định 65 nhằm thắt chặt hơn các quy định về phát hành TPDN đã được ban hành. Theo VNDirect, những chỉ thị này sẽ khuyến khích hơn việc phát hành ra công chúng, cải thiện chất lượng của các tổ chức phát hành và cải thiện tính bền vững của thị trường TPDN.

Tuy nhiên, trong ngắn hạn, thị trường đã chứng kiến hàng loạt vụ điều tra, trong đó có nhiều trường hợp phát hành sai mục đích, sai quy định và một số lãnh đạo cấp cao bị bắt giữ. Điều này đã làm mất lòng tin của nhà đầu tư đối với các tổ chức phát hành và dẫn đến sự “tẩy chay” trên thị trường TPDN. Hơn nữa, các ngân hàng có liên quan nhiều đến TPDN cũng chịu ảnh hưởng tiêu cực khi rủi ro tín dụng gia tăng và thu nhập từ phí (hoạt động bảo lãnh phát hành và phân phối trái phiếu) giảm.

Ở một diễn biến khác, mặc dù không có quy định hay văn bản chính thức nào liên quan đến việc NHNN thắt chặt dòng tín dụng vào thị trường BĐS, nhưng việc cho vay BĐS đã chậm lại với mục đích kìm hãm đà tăng nóng của thị trường này kể từ năm 2022. Theo Thông tư 08/2020, tỷ lệ tối đa lấy vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ mức 37% xuống 34% kể từ ngày 1/10/2022.

Do cho vay BĐS thường là các khoản vay trung và dài hạn, các ngân hàng sẽ phải chú ý nhiều hơn đến việc quản lý rủi ro thanh khoản và sẽ không để dư nợ cho vay BĐS tăng lên quá mạnh trong danh mục tín dụng của mình. Ngoài ra, BĐS có tỷ lệ rủi ro cho vay rất cao là 200% so với các lĩnh vực khác, nên các ngân hàng hiện đang hạn chế cho vay BĐS để bảo đảm tính an toàn vốn và chất lượng tài sản của mình.

Khi các cuộc kiểm tra và đánh giá rủi ro đối với mỗi ngân hàng sẽ được thực hiện gắt gao hơn, các ngân hàng có tỷ trọng cho vay BĐS và nắm giữ TPDN trong danh mục tín dụng thấp sẽ gặp ít áp lực hơn trong việc thúc đẩy tăng trưởng cho vay trong giai đoạn 2023 – 2024.

Tỷ trọng cho vay BĐS và TPDN trong cơ cấu cho vay các ngân hàng (Nguồn: VNDIRECT)

Thực tế, về vấn đề thanh khoản hệ thống, từ đầu 2022, NHNN đã thắt chặt cung tiền từ đầu năm 2022, đồng thời hạn chế tăng trưởng tín dụng tại các NHTM nhằm kiểm soát lạm phát. Trong 10 tháng đầu năm 2022, cung tiền M2 chỉ tăng 7% so với cùng kỳ, thấp nhất trong 10 năm qua. Theo đó, tăng trưởng huy động của hệ thống tăng thấp hơn đáng kể so với tăng trưởng tín dụng, nới rộng khoảng cách huy động – tín dụng kể từ đầu năm 2022. Nhu cầu huy động vốn tăng mạnh khi NHNN nâng hạn mức tăng trưởng tín dụng cho một số NHTM kể từ tháng 9/2022, kéo theo mặt bằng lãi suất huy động tăng nhanh.

Bên cạnh đó, Sự kiện Chủ tịch Tập đoàn Vạn Thịnh Phát bị bắt do sai phạm trong phát hành TPDN vào cuối tháng 9/2022 đã ảnh hưởng nặng nề tới hoạt động của Ngân Hàng TMCP Sài Gòn (SCB) – ngân hàng lớn thứ 5 tại Việt Nam về quy mô tổng tài sản. Dù sự kiện này đã lắng xuống sau vài ngày, nhưng nó đã gây áp lực lên thanh khoản hệ thống do các NHTM đã chuyển sang trạng thái phòng thủ và củng cố lại khả năng quản trị rủi ro thanh khoản của mình.

Khả năng đáp ứng rủi ro thanh khoản của các ngân hàng, dựa trên trung bình số liệu cuối 2021 và cuối quý III/2022 (Nguồn: VNDIRECT)

Nhóm phân tích VNDIRECT dự báo sang năm 2023, ngành ngân hàng tiếp tục đối diện với một vấn đề nghiêm trọng khác liên quan đến thanh khoản, là việc các doanh nghiệp Việt Nam đang gặp khó khăn về dòng tiền, đặc biệt là các doanh nghiệp vừa và nhỏ.

Cụ thể, các doanh nghiệp đang phải đối mặt với chi phí lãi vay tăng cao (do USD tăng giá và lãi suất tiền đồng tăng cao), gây ảnh hưởng lên khả năng trả nợ của các doanh nghiệp. Mặt khác, việc tiếp cận vốn của các doanh nghiệp đang gặp nhiều khó khăn, khi kênh tín dụng ngân hàng vẫn bị hạn chế trong khi thị trường TPDN gần như đã đóng băng. Những khó khăn trong việc tiếp cận vốn của doanh nghiệp và khả năng trả nợ suy giảm sẽ tác động xấu đến chất lượng tài sản của ngân hàng trong năm 2023.

Nhìn chung, áp lực tăng trích lập dự phòng sẽ quay trở lại và dẫn tới việc chi phí dự phòng có thể tăng trong 2023 – 2024. Theo VNDIRECT, những ngân hàng với chất lượng tài sản ổn định sẽ ở một vị thế tốt để đương đầu với rủi ro nợ xấu tăng cao.

NIM sẽ thu hẹp do áp lực chi phí vốn tăng cao

Một dự báo quan trọng khác trong báo cáo của VNDIRECT, NHNN sẽ tiếp tục chính sách tiền tệ thắt chặt trong giai đoạn 2023 – 2024 trong bối cảnh kinh tế vĩ mô vẫn nhiều biến động, bao gồm thị trường BĐS và TPDN đang gặp nhiều khó khăn, chính sách “diều hâu” của FED gây áp lực lên tỷ giá và lãi suất và áp lực lạm phát.

Cùng đó, ngành ngân hàng sẽ phải đối mặt với chi phí vốn tăng trong năm tới. Lãi suất liên ngân hàng đã tăng mạnh trong những tháng gần đây do NHNN hút tiền đồng từ hệ thống để cân đối tỷ giá, doanh nghiệp mua lại trái phiếu trước hạn và sự kiện xoay quanh SCB. Tuy đã hạ nhiệt, VNDIRECT dự báo lãi suất liên ngân hàng sẽ tiếp tục trong khoảng 5 – 6% cho kỳ hạn qua đêm.

Liên quan đến lãi suất huy động, sau khi NHNN tăng lãi suất điều hành 200 điểm cơ bản, các NHTM đã nhanh chóng nâng mạnh lãi suất huy động ở mọi kỳ hạn. Sang 2023, khi chi phí vốn của ngành ngân hàng sẽ tăng mạnh, NIM của các ngân hàng cũng sẽ thu hẹp. Theo đó, lợi suất tài sản (asset yield) khó có thể tăng đủ mạnh để bù đắp do lãi suất cho vay khó tăng mạnh khi Chính phủ đang kêu gọi giảm lãi suất để chia sẻ gánh nặng cùng khách hàng.

VNDIRECT nhận định rằng những ngân hàng có tỷ trọng cho vay bán lẻ và tỷ lệ CASA cao sẽ có khả năng chống chọi với việc NIM bị thu hẹp. Hiện VIB và ACB là hai ngân hàng có tỷ trọng bán lẻ cao nhất, lần lượt ở mức 87% và 64%. Vietinbank (CTG), VPBank (VPB), TPBank (TPB) và MB (MBB) cũng là những cái tên đáng chú ý khi đã thành công trong việc tăng tỷ trọng cho vay bán lẻ trong năm 2022. Trên phương diện CASA, Techcombank (TCB), MBB và Vietcombank (VCB) là những ngân hàng có tỷ lệ CASA tốt nhất hệ thống. Vietcombank đặc biệt gây ấn tượng khi đã là một trong số ít ngân hàng cải thiện được tỷ lệ CASA từ đầu năm 2022.

Thị trường điều chỉnh mạnh mở ra cơ hội đầu tư dài hạn hấp dẫn

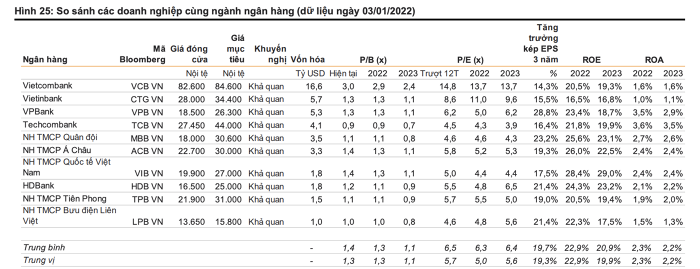

Nhìn chung, VNDIRECT nhận định sức khỏe nội tại các ngân hàng đã được cải thiện hơn nhiều so với trước đây, và ngành ngân hàng vẫn được hưởng lợi nhiều nhất từ câu chuyện tăng trưởng kinh tế của Việt Nam trong dài hạn. Do đó, định giá của ngành ở mức thấp lịch sử là 1,1 lần P/B năm 2023 (tương đương -2 độ lệch chuẩn trung bình 3 năm) đang tạo ra một cơ hội đầu tư dài hạn hết sức hấp dẫn.

Từ những yếu tố này, VNDIRECT giữ lập trường thận trọng đối với triển vọng ngành ngân hàng trong nửa đầu năm 2023 do căng thẳng thanh khoản và rủi ro TPDN vẫn hiện hữu. Khoảng 46 nghìn tỷ đồng TPDN đáo hạn vào nửa đầu năm 2023 sẽ là một phép thử lớn cho hệ thống tài chính. Trong giai đoạn biến động này, VNDIRECT ưu tiên các ngân hàng có khả năng phòng thủ trước những biến động (quản trị rủi ro tốt và cho vay BĐS hạn chế), điển hình như VCB và ACB.

Sang nửa cuối năm 2023, kết quả kinh doanh của ngành ngân hàng được kỳ vọng sẽ ổn định hơn khi áp lực lãi suất và tỷ giá bắt đầu giả

m bớt, cùng lúc với việc thanh khoản được cải thiện nhờ nhà nước đẩy mạnh các gói đầu tư công. Một khi triển vọng trở nên tươi sáng hơn, VNDIRECT sẽ ưu tiên những ngân hàng có định giá hấp dẫn, bộ đệm vốn vững chắc và có tỷ trọng cho vay BĐS cũng như TPDN lớn trong danh mục tín dụng, điển hình như TCB và VPB.

So sánh các doanh nghiệp ngành ngân hàng (Nguồn: VNDIRECT)

Trong giai đoạn nhiều biến động như hiện tại, nhà đầu tư sẽ có phần “dè chừng” đối với những cổ phiếu như TCB và VPB. Tuy vậy, đối với một nước đang phát triển như Việt Nam, BĐS và TPDN đều là những lĩnh vực còn nhiều tiềm năng và sẽ tiếp tục tăng trưởng tốt trong những năm tới, dẫn đến những ngân hàng trên sẽ được hưởng lợi.

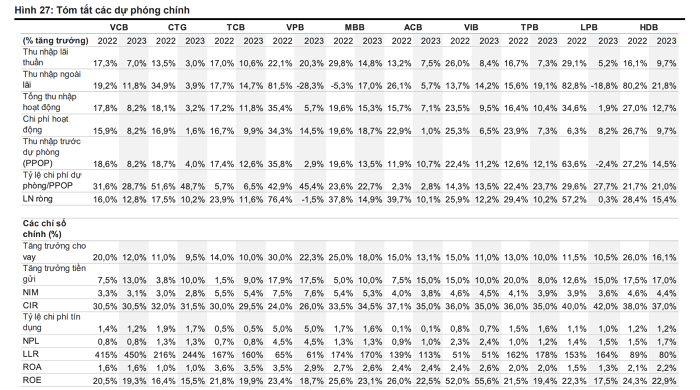

Tóm tắt dự phóng về các ngân hàng năm 2023 (Nguồn: VNDIRECT)